Pesquisa da Oxfam Brasil [Leia Mais]

Austeridade é política de corte para satisfazer o mercado financeiro. Entrevista com economista Marcelo Milan. [Leia Mais]

Como os chacais desafiam o funcionamento das instituições políticas e jurídica em busca de ganhos fartos. [Leia Mais]

Ministério Público do Rio Grande do Sul requer que Fifa e Internacional devolvam dinheiro gasto com estruturas temporárias da Cop [Leia Mais]

19.08.2016 - Gestos promove tuitaço por democracia econômica e em defesa do SUS [Leia Mais]

04.08.2016 - Devo não nego, pago quando puder [Leia Mais]

15.07.2016 - Gestos encaminha pedido de audiência pública para debater TTF no Congresso Nacional [Leia Mais]

05.07.2016 - Projeto Robin Hood quer reduzir desigualdades [Leia Mais]

04.07.2016 - A crise do capitalismo financeiro vai ao cinema [Leia Mais]

22.06.2016 - Mastigando o Economês: Meta Fiscal e Dívida Pública [Leia Mais]

06.06.2016 - Educação Política e Econômica, eis a nossa proposta! [Leia Mais]

16.05.2016 - A Consistência dos Inconsistentes [Leia Mais]

13.05.2016 - Os Panama Papers e a necessidade de monitorar o fluxo de capitais [Leia Mais]

11.05.2016 - Os efeitos positivos dos tributos sobre transações financeiras (TTF) no Brasil [Leia Mais]

03.05.2016 - IOF para compra de moeda estrangeira sobe de 0,38% para 1,10% [Leia Mais]

02.05.2016 - Novo Marco Regulatório das ONGs assinado pela Presidenta Dilma é debatido no Recife [Leia Mais]

20.04.2016 - TIRADENTES, PIONEIRO NA LUTA CONTRA OS IMPOSTOS [Leia Mais]

14.04.2016 - Artigo - IOF: o que é e o que pode ser? [Leia Mais]

01.04.2016 - É tudo verdade! [Leia Mais]

29.03.2016 - Combater a sonegação também é fazer justiça fiscal [Leia Mais]

28.03.2016 - Democracia e Direitos para uma Política Madura [Leia Mais]

11.03.2016 - JUSTIÇA FISCAL E O LUCRO DOS BANCOS [Leia Mais]

01.03.2016 - Com animação fica mais fácil de entender [Leia Mais]

24.07.2015 - Terceira Conferência do Financiamento para o Desenvolvimento Desaponta e perde Ambição [Leia Mais]

Você já deve ter se deparado diversas vezes com aquelas notÃcias veiculadas em tom quase apocalÃptico de que o Brasil perdera seu grau de investimento, seu selo de bom pagador, em virtude do alto endividamento público.

Normalmente, ficar com o nome sujo e endividamento são expressões que não podem vir acompanhadas de boas notÃcias. Quanto maiores as dÃvidas, piores são as notÃcias, não é mesmo? E se eu lhe disser que a dÃvida pública do Brasil deve chegar a 3,3 trilhões de reais em 2016? Assustador, não? Sim, principalmente se não entendemos de onde vem essa dÃvida.

Em nossas finanças pessoais, é muito frequente administrarmos alguma dÃvida. Sempre estamos pagando algum empréstimo utilizado para adquirir algum bem, para pagar alguma dÃvida mais cara, para dar conta de alguma emergência. Isso é tão comum, que, muitas vezes, o pagamento de parcelas dessas dÃvidas já faz parte de nossas contas fixas e nunca a quitamos totalmente. Contudo, há momentos em que nossas dÃvidas se tornam mais difÃceis de gerir e precisamos reordenar nossas contas, para que as dÃvidas voltem a ser administráveis.

Um dos procedimentos mais elementares que tomamos quando sentimos que nossas contas fugiram um pouco do controle é mapear nossos gastos, entender de onde vem nosso endividamento e estabelecer um plano para pagar a dÃvida. Isso quase sempre significa reduzir despesas e aumentar receitas. E, assim, cortamos temporariamente algo que nos seja supérfluo, procuramos trabalhar mais horas e assim por diante.

Da mesma forma, o governo procura manter sua dÃvida em um patamar administrável e não se arvora em quitá-la definitivamente, pois não é interessante descapitalizar-se. Também mapeia seu endividamento e, ocasionalmente, precisa imprimir ajustes para que consiga honrar seus compromissos. Assim, para entendermos a dÃvida pública, precisamos entender como ela é composta, como é mapeada e como é gerida.

O que é a dÃvida pública?

A Secretaria do Tesouro Nacional, órgão responsável pelo sistema financeiro e contábil federal e, consequentemente, pela gestão da dÃvida pública, define em seu sÃtio eletrônico que:

A DÃvida Pública Federal (DPF) é a dÃvida contraÃda pelo Tesouro Nacional para financiar o déficit orçamentário do Governo Federal, nele incluÃdo o refinanciamento da própria dÃvida, bem como para realizar operações com finalidades especÃficas definidas em lei.

O déficit orçamentário é a origem da dÃvida pública?

Na postagem anterior desta coluna (que você pode ler aqui ), vimos que o déficit orçamentário ocorre quando não temos recursos (dinheiro ou capital) suficientes para arcarmos com nossas despesas. Quando isso ocorre, normalmente recorremos a terceiros, ou seja, bancos, instituições de crédito, parentes, amigos, alguém que nos possa suprir a falta desses recursos. O governo também solicita recursos de terceiros quando não consegue pagar suas despesas e isso entra para a dÃvida pública.

Contudo, não é apenas o déficit orçamentário que cria a dÃvida pública assim como nossas dÃvidas pessoais não são geradas unicamente por incapacidade financeira de pagar nossas próprias contas. Assim como podemos contrair uma dÃvida para comprar um automóvel, reformar uma casa, o Governo pode aumentar sua dÃvida para fazer operações dentro das possibilidades descritas pela Lei 10.179/2001; ou antecipar receitas da mesma forma que uma empresa pode fazer uma antecipação de recebÃveis.

Assim, a dÃvida pública é gerada por todas as operações realizadas pelo governo que demandem a contratação de crédito junto a terceiros, cuja finalidade vai do pagamento do déficit orçamentário a empréstimos para investimentos diversos. Vale ressaltar que, do mesmo modo que acontece em nossa vida pessoal, a contração de uma dÃvida não é necessariamente algo ruim para o governo. O que está em jogo é a finalidade com a qual se contrai a dÃvida.

Como o governo capta os recursos que contam para a dÃvida pública?

Isso se dá mediante a celebração de contratos ou emissão de tÃtulos públicos. à possÃvel dizer que a dÃvida pública é mensurada pelos valores dos contratos e dos tÃtulos emitidos. Os contratos são normalmente firmados com organismos multilaterais, agências governamentais e bancos privados como o BIRD (Banco Internacional para Reconstrução e Desenvolvimento), o BID (Banco Interamericano de Desenvolvimento) e o NDB (Novo Banco de Desenvolvimento), criado pelo BRICS. Cada contrato possui cláusulas próprias, o que não nos permite aqui uma generalização precisa, mas é possÃvel dizer que funcionam como contratos de financiamento nos quais o recurso é emprestado estando atrelado a um projeto especÃfico.

Os tÃtulos públicos, por sua vez, são instrumentos financeiros utilizados pela União para obter recursos de investidores e serem usados de maneira mais livre dentro das possibilidades previstas na lei 10.179/2001. Cada tÃtulo possui uma data de vencimento ou resgate e é remunerado com uma determinada taxa de juros. Os tÃtulos funcionam de maneira análoga aos CDBs que os bancos vendem ao público para captar recursos. O cliente faz um depósito em uma instituição financeira que irá dispor desse montante para suas operações e, ao final do tempo de contrato, remunera o cliente com uma determinada taxa de juros.

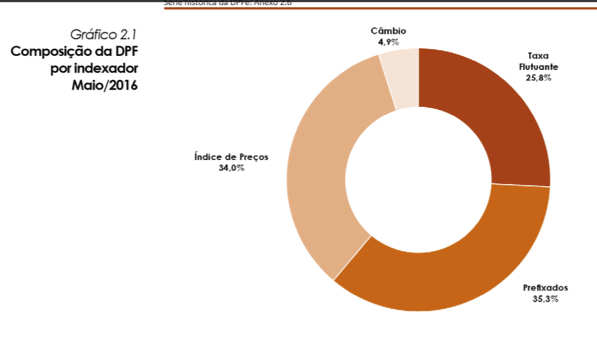

Essa taxa de juros pode ser pré-fixada ou pós-fixada (indexadas a Ãndices de preços, a alguma taxa flutuante ou ao câmbio). As taxas pré-fixadas são definidas no momento da aplicação e o investidor já sabe quanto receberá no vencimento do tÃtulo. Já nas taxas pós-fixadas, o retorno só será conhecido na data do vencimento uma vez que estão vinculadas a um Ãndice que varia ao longo do tempo de aplicação.

O principal tÃtulo público indexado ao Ãndice de preços é o Tesouro IPCA+, cujo indexador é o IPCA (Ãndice de Preços ao Consumidor Amplo), que é um Ãndice inflacionário calculado pelo IBGE seguindo a variação de preço de determinados produtos. Já o tÃtulo indexado a taxa flutuante mais conhecido é o Tesouro Selic, indexado justamente à Selic (taxa básica de juros), uma taxa utilizada pelo Banco Central para controlar o nÃvel de empréstimos e financiamentos oferecidos pelos bancos à sociedade e, em alguns momentos, controlar a inflação.

Os diferentes tipos de tÃtulo e seus fatores de indexação afetam de maneira diferente a dÃvida pública. Os tÃtulos prefixados já possuem um valor definido, o que possibilita um melhor controle por parte do governo. Por outro lado, tÃtulos vinculados à inflação podem sensibilizar bastante a dÃvida em momentos de alta inflação.

Como está a dÃvida pública brasileira?

Todos os meses, a Secretaria do Tesouro divulga o Relatório Mensal da DÃvida Pública. O último relatório divulgado é referente a maio de 2016 e indica que houve um aumento nominal de 2,82% em relação a abril, chegando a 2,878 trilhões de reais. O aumento da dÃvida pública mobiliária interna (DPMFi) foi de 2,77% devido a emissão de 44,69 bilhões de reais em tÃtulos. Já a dÃvida externa teve alta de 3,94%, fechando maio em 134,7 bilhões de reais.

Segundo a equipe econômica do governo, isso se deve à desvalorização do real frente à s moedas que compõem o estoque da dÃvida externa.

Quanto aos fatores de indexação, observe o gráfico abaixo:

Observe que a maior parte dos tÃtulos emitidos é pós-fixada, sendo 34% deles atrelados ao IPCA. Como estamos em perÃodo de alta inflação, isso torna a administração da dÃvida uma tarefa ainda mais árdua. O câmbio não tem sensibilizado tantos os tÃtulos, mas sensibiliza as dÃvidas contratuais contraÃdas em moeda estrangeira, o que faz o governo justificar o aumento da dÃvida externa com a desvalorização do real.

Como tudo isso afeta a sua vida?

Nos últimos anos, os projetos de lei orçamentária anual têm previsto algo em torno de 50% do orçamento público federal para amortização e pagamento de juros da dÃvida pública. Esses recursos, na verdade, são utilizados para o que se chama de rolagem da dÃvida.

A rolagem da dÃvida acontece, grosso modo, da seguinte forma: o governo emite novos tÃtulos e paga os tÃtulos antigos com a receita dos novos. O objetivo é substituir tÃtulos de uma modalidade (por exemplo, um tÃtulo vinculado ao câmbio), por tÃtulos de outra (por exemplo, um tÃtulo prefixado). Se bem utilizado, o refinanciamento reduz os juros da dÃvida. Isso depende muito do momento em que o refinanciamento ocorre, pois, como já mencionado, cada modelo de tÃtulo possui um custo maior ou menor para a União em determinado perÃodo. Sua má aplicação eleva os juros e amplia o endividamento do paÃs.

Se tivermos em mente que atualmente quase 60% da dÃvida pública está indexada a tÃtulos pós-fixados como IPCA e taxas flutuantes e que vivemos um perÃodo de pressão inflacionária, juros altos e dólar alto, é possÃvel imaginar o tamanho da dificuldade de gerir a atual configuração da dÃvida brasileira. à também possÃvel imaginar que houve uma gestão ineficiente da dÃvida para que ela chegasse a essa composição bastante problemática.

Imagine uma pessoa que tem uma dÃvida grande e que essa dÃvida está concentrada em cheque especial e cartão de crédito em vários bancos. Como os juros são os mais altos dentre vários produtos bancários, a pessoa passa pela situação que chamamos de bola de neve. à exatamente isso que tem acontecido com o Brasil, uma bola de neve.

O cidadão comum, para se livrar das dÃvidas mais caras, procura um empréstimo mais barato para liquidar aquelas e conseguir gerir as suas contas mais confortavelmente. Dependendo do tamanho da dÃvida, a prestação de um empréstimo que pague aquele enorme saldo devedor no cheque especial ou cartão de crédito, pode comprometer muito do orçamento dessa pessoa, que terá de mudar muito da sua forma de usar o próprio dinheiro, mas, ao menos terá mais controle sobre esse processo. à justamente o processo pelo qual deve passar o Brasil nesse momento.

Outro ângulo que nos permite entender o tamanho da dÃvida pública é a comparação com o PIB. Com a economia em recessão, o PIB do Brasil em 2015 chegou a 5,9 trilhões de reais, com previsão de mais retração em 2016, ano para o qual temos projeção de que a dÃvida pública possa chegar a 3,3 trilhões. Isso significa seria necessário utilizar mais da metade da riqueza produzida no Brasil em 2015 para o pagamento da dÃvida pública. Se lembrarmos que o total da arrecadação de tributos durante o ano de 2015 foi um pouco acima de 2 trilhões de reais, temos que todo o valor arrecadado pelo governo é insuficiente para pagar a dÃvida.

Não é tão difÃcil concluir que a má administração da dÃvida pública afeta todo o orçamento público e estrangula o caixa da União. Para sair dessa situação, o governo precisa aumentar receitas e cortar despesas. à como a pessoa que tem muitas dÃvidas a pagar e precisa fazer cortes nas suas despesas, trabalhar mais, ou até desfazer-se de patrimônio.

No caso do governo, a redução de despesas afeta os serviços públicos. O governo reduz os investimentos em educação, saúde, infraestrutura e procura reduzir os gastos com pessoal (menos contratações, corte de funcionários não estáveis. Já o aumento de receitas afeta o bolso do contribuinte, pois significa a criação de novos tributos, elevação dos antigos, concessões de rodovias, privatizações. Outros fatores negativos são: inflação; rebaixamento do grau de risco para investidores; alta na taxa básica de juros (no Brasil, a Selic); dificuldades no gerenciamento da polÃtica monetária nacional. Todas essas situações podem levar a uma grave crise econômica (desemprego, instabilidade, perda de direitos trabalhistas e previdenciários, dentre outros).

No cenário atual, o orçamento público é insuficiente para dar conta de todas as despesas do governo (na postagem anterior dessa coluna, falamos do déficit de 170 bilhões de reais). Com a economia em retração, desvalorização da moeda e inflação alta, duas situações têm ocorrido: a dÃvida pública tem aumentado atrelada a seus fatores de indexação; e as receitas estão encolhendo em virtude da paralização da economia. Se o governo não tem tido dinheiro para suas despesas, não tem tido também para amortizar a dÃvida pública.

Estamos na situação da pessoa na bola de neve do cheque especial e do cartão. Ela não consegue pagar suas despesas nem tampouco gerir a dÃvida. Assim, ela precisa de empréstimos mais baratos para rolar a dÃvida. E se ela não tem tanta disponibilidade de crédito? Ela não consegue um empréstimo que role toda a dÃvida e a única solução será cortes drásticos, até que recupere seu crédito e possa refinanciar a dÃvida de maneira mais vantajosa. Tal a situação do Brasil.

A dÃvida pública é sempre ruim?

Não. Quando bem administrada, a dÃvida pública oferece benefÃcios a um paÃs. Ela pode ser reduzida em tempos de crescimento, mas pode ser aumentada em uma margem conveniente em momentos de crise, para que se retome o crescimento. Dito de outro modo, quando bem administrada, a dÃvida pública permite equilibrar investimentos e serviços prestados à sociedade em diferentes quadros conjunturais.

A dÃvida pública pode servir para evitar o aumento desenfreado de impostos ou cortes de despesas que afetem a população. Além disso, pode servir para conter uma situação emergencial ou financiar grandes projetos de interesse público.

A campanha pelas TTF demanda uma taxa sobre as transações financeiras internacionais mercados de câmbio, ações e derivativos. Com alíquotas menores que 1%, elas incidirão sobre um volume astronômico de recursos pois esses mercados giram trilhões de dólares por dia.

http://www.outraspalavras.net