Pesquisa da Oxfam Brasil [Leia Mais]

Austeridade é política de corte para satisfazer o mercado financeiro. Entrevista com economista Marcelo Milan. [Leia Mais]

Como os chacais desafiam o funcionamento das instituições políticas e jurídica em busca de ganhos fartos. [Leia Mais]

Ministério Público do Rio Grande do Sul requer que Fifa e Internacional devolvam dinheiro gasto com estruturas temporárias da Cop [Leia Mais]

19.08.2016 - Gestos promove tuitaço por democracia econômica e em defesa do SUS [Leia Mais]

04.08.2016 - Devo não nego, pago quando puder [Leia Mais]

15.07.2016 - Gestos encaminha pedido de audiência pública para debater TTF no Congresso Nacional [Leia Mais]

05.07.2016 - Projeto Robin Hood quer reduzir desigualdades [Leia Mais]

04.07.2016 - A crise do capitalismo financeiro vai ao cinema [Leia Mais]

22.06.2016 - Mastigando o Economês: Meta Fiscal e Dívida Pública [Leia Mais]

06.06.2016 - Educação Política e Econômica, eis a nossa proposta! [Leia Mais]

16.05.2016 - A Consistência dos Inconsistentes [Leia Mais]

13.05.2016 - Os Panama Papers e a necessidade de monitorar o fluxo de capitais [Leia Mais]

11.05.2016 - Os efeitos positivos dos tributos sobre transações financeiras (TTF) no Brasil [Leia Mais]

03.05.2016 - IOF para compra de moeda estrangeira sobe de 0,38% para 1,10% [Leia Mais]

02.05.2016 - Novo Marco Regulatório das ONGs assinado pela Presidenta Dilma é debatido no Recife [Leia Mais]

20.04.2016 - TIRADENTES, PIONEIRO NA LUTA CONTRA OS IMPOSTOS [Leia Mais]

14.04.2016 - Artigo - IOF: o que é e o que pode ser? [Leia Mais]

01.04.2016 - É tudo verdade! [Leia Mais]

29.03.2016 - Combater a sonegação também é fazer justiça fiscal [Leia Mais]

28.03.2016 - Democracia e Direitos para uma Política Madura [Leia Mais]

11.03.2016 - JUSTIÇA FISCAL E O LUCRO DOS BANCOS [Leia Mais]

01.03.2016 - Com animação fica mais fácil de entender [Leia Mais]

24.07.2015 - Terceira Conferência do Financiamento para o Desenvolvimento Desaponta e perde Ambição [Leia Mais]

* Matéria publicada originalmente no Diario de Pernambuco, em 21 de abril de 2010

* Em 2016, at√© o dia 20 de abril, os brasileiros pagaram cerca de R$ 626 bilh√Ķes em impostos. Neste mesmo per√≠odo foram sonegados R$ 157 bilh√Ķes em tributos. Uma reforma tribut√°ria que contribua para uma maior justi√ßa fiscal √© essencial para combater a desigualdade. (Segundo o Impost√īmetro e o Soneg√īmetro)

JULIANA CAVALCANTI

At√© o dia de hoje, 21 de abril de 2010, os brasileiros j√° pagaram algo em torno de R$ 365 bilh√Ķes em impostos, apenas este ano. A estimativa √© do 'impost√īmetro' do Instituto Maur√≠cio de Nassau e significa que cada brasileiro trabalhou cerca de 10 dias por m√™s apenas para pagar impostos. O dado surpreende e pode causar indigna√ß√£o nos mais atentos.

Entretanto, neste feriado, quando todos os anos se comemora o Dia de Tiradentes, poucos lembram que o homenageado, Joaquim José da Silva Xavier, foi um dos primeiros brasileiros a lutar contra o pagamento de tributos considerados abusivos.

Os inconfidentes, como s√£o chamados os l√≠deres da Inconfid√™ncia Mineira (1789), pretendiam a Independ√™ncia do Brasil e a instaura√ß√£o de uma Rep√ļblica, pondo fim, tamb√©m, ao pagamento de impostos atrasados devidos pela prov√≠ncia de Minas Gerais √† Coroa Portuguesa, a chamada "derrama".

Traídos por Joaquim Silvério dos Reis, um dos organizadores do movimento - em troca do perdão de suas dívidas - os revolucionários não chegaram a executar seus planos. Foram presos e condenados ao degredo (expulsão do país).

Apenas Tiradentes foi enforcado e esquartejado, sendo lembrado como herói.

"Podemos dizer que Silvério dos Reis foi beneficiado com a delação premiada", brinca o professor doutor em história Biu Vicente, do Departamento de História da Universidade Federal de Pernambuco (UFPE).

"No entanto, na pr√°tica, a Inconfid√™ncia Mineira n√£o teve grande repercuss√£o em rela√ß√£o ao pagamento de impostos que era feito no Brasil e Tiradentes ganhou import√Ęncia hist√≥rica bem depois. Mais pela necessidade de um mito na √©poca da proclama√ß√£o da Rep√ļblica, no s√©culo 19, e depois, em 1964, com os militares. Outros movimentos revolucion√°rios foram mais representativos em rela√ß√£o aos resultados", completa Biu Vicente, sem desmerecer o movimento, nem a figura do brasileiro, morto para servir de exemplo a todos que ousassem se rebelar contra a metr√≥pole.

O professor lembra que desde a divis√£o do territ√≥rio brasileiro em Capitanias Heredit√°rias, as cartas de doa√ß√£o aos donat√°rios j√° traziam a exig√™ncia do pagamento de percentuais sobre tudo o que fosse produzido na col√īnia.

Pode-se dizer que estes s√£o os primeiros impostos do pa√≠s. "As cartas eram bem espec√≠ficas. Falavam em 20% dos peixes, ou 10% do sal, ou mesmo o percentual de a√ß√ļcar que deveria ser repassado a Portugal, detalhando todas as atividades", conta Vicente.

Ele lembra que mesmo antes dos inconfidentes, um português chamado Felipe dos Santos liderou um movimento contra a cobrança do Quinto, o imposto cobrado por Portugal a tudo que fosse produzido no Brasil.

Dos tempos do Brasil Col√īnia aos dias atuais, a cobran√ßa de impostos se sofisticou. H√° sistema de controle, cruzamento de dados e o contribuinte tem a certeza de que os impostos v√£o para o estado.

Antes, não havia controle total sobre quem pagava e quanto se pagava, já que os "auditores" da época tinham apenas o compromisso de repassar a Portugal a cota exigida e podiam ficar com o que arrecadassema mais.

"As pessoas se revoltavam, mas não tinham nenhum controle de para onde iam os impostos. O cobrador tinha pouco tempo para ficar rico", explica o professor de história.

Inconfidente pagou a conta de movimento

Homem simples, que trabalhava e pagava seus impostos, Tiradentes 'pagou o pato' por todos os demais que organizaram a Inconfidência Mineira.

Formado em sua maioria por representantes da elite de Minas Gerais, o movimento revolucion√°rio tinha entre seus l√≠deres padres, coron√©is e poetas, como Cl√°udio Manuel da Costa e Tom√°s Ant√īnio Gonzaga, ex-ouvidor. Todos tamb√©m grandes devedores de impostos, conta o professor de hist√≥ria Biu Vicente.

"Tiradentes foi o mais patriota de todos. Enquanto os demais conseguiram pagar advogados e pediram perd√£o e deram presentes √† rainha, D. Maria, conseguindo o perd√£o e sendo degredados do Brasil para a √Āfrica, Tiradentes assumiu a culpa e por isso foi sobre quem recaiu o √≥dio do governo portugu√™s", explica, ressaltando o car√°ter de brasileiro comum do revolucion√°rio.

Trapeiro, barbeiro - o que na época também significava ser dentista, daí o apelido de Tiradentes - Joaquim José da Silva Xavier tinha uma tropa de burros que utilizava para transportar produtos de Minas Gerais parao Rio de Janeiro.

Alferes do Exército, foi dedicado à causa e lutou contra o contrabando, destacando-se pela honestidade e até atraindo a ira de alguns colegas.

"Era um brasileiro comum, um típico brasileiro, com grandes ideais. Seu enforcamento e esquartejamento, pena comum na época em vários países da Europa, não apagam da história o fato de ter sido um homem honrado. Uma de suas frases é bem marcante: - Se dez vidas eu tivesse, dez vidas eu daria", lembra Biu Vicente.

Ao traidor Joaquim Silvério dos Reis, além do perdão das dívidas, restou o temor de viver em Minas Gerais e a necessidade de sair da província por medo de represália. De acordo com Biu Vicente, há registro de que um de seus filhos estava na companhia de D. Pedro na hora do grito da Independência.

Produção e consumo na mira dos tributos

Com uma carga tribut√°ria equivalente a 34% do Produto Interno Bruto (PIB) do pa√≠s, o Brasil n√£o est√° num patamar muito diferente dos pa√≠ses mais ricos do mundo, a OCDE (Organiza√ß√£o para a Coopera√ß√£o e Desenvolvimento Econ√īmico, formada por 31 pa√≠ses).

O problema do Brasil e de outras na√ß√Ķes da Am√©rica Latina √© o sistema tribut√°rio, que onera a produ√ß√£o e o consumo, em vez do patrim√īnio e da especula√ß√£o financeira.

O professor doutor em Economia, Jos√© Ant√īnio Rivera Ramos, do Instituto Maur√≠cio de Nassau, destaca que esse modelo de tributa√ß√£o excessiva da produ√ß√£o e do consumo √© comum nos pa√≠ses da Am√©rica Latina. Ele retoma a quest√£o hist√≥rica: "As col√īnias de Portugal, da Inglaterra e da Espanha serviam para fornecer mat√©ria-prima e pagar impostos, mantendo as metr√≥poles. Acredito que isso tenha influenciado os sistemas tribut√°rios da Am√©rica Latina e tamb√©m de pa√≠ses da √Āfrica".

"A popula√ß√£o poderia lembrar de Tirandentes e se rebelar contra a carga tribut√°ria. N√£o pelo percentual, especificamente, mas pelo sistema; uma m√°quina de gerar injusti√ßa social", considera a economista da Ceplan (Consultoria Econ√īmica e Planejamento) e professora da UFPE, Tania Bacelar.

Para justificar a indignação com o sistema tributário, a economista lembra que no Brasil quem ganha dois salários mínimos paga 49% da renda em tributos, enquanto quem recebe mais de 30 salários mínimos contribui com 26%.

"O sistema tribut√°rio tem que mudar. √Č um debate urgente. O Brasil √© um dos tr√™s pa√≠ses com maior concentra√ß√£o de renda do mundo. Os outros dois s√£o Honduras e Serra Leoa", aponta.

"Os candidatos a presidente devem dizer o que pensam sobre o assunto. O Brasil n√£o cobra, por exemplo, Imposto Territorial Rural. Num pa√≠s com 8 milh√Ķes de metros quadrados, isso √© um grande absurdo", completa, lembrando que o presidente Lula encaminhou ao Congresso Nacional duas Propostas de Emenda Constitucional (PECs) sobre reforma tribut√°ria, que n√£o foram aprovadas, e que o debate continua urgente.

Tania Bacelar explica que, ao onerar a produção e o consumo, a população sente mais o peso dos tributos. "Há países, como os Estados Unidos e a Suécia, por exemplo, em que se paga até mais impostos, num sistema mais justo. Quem ganha mais, paga mais".

O pagamento de impostos na História do Brasil

- O pagamento de impostos existe desde que o Brasil se tornou col√īnia de Portugal

- Nas cartas de concess√Ķes das Capitanias Heredit√°rias j√° constava a exig√™ncia de pagamento percentual sobre tudo o que fosse produzido no pa√≠s

- A cobrança de impostos não era sistematizada e a metrópole exigia apenas que fosse repassado o percentual exigido da produção

- A Inconfid√™ncia Mineira tinha como motiva√ß√£o que Minas Gerais n√£o pagasse os impostos atrasados a Portugal (a derrama), com pretens√£o de estabelecer uma rep√ļblica de Minas Gerais

- O movimento não chegou a se realizar, sendo abortado semanas antes, depois da delação de um dos participantes, Joaquim Silvério dos Reis, em troca do perdão de suas dívidas

- Tiradentes foi o √ļnico punido com a pena m√°xima (a forca).

- Os demais inconfidentes foram degredados - encaminhados para pa√≠ses da √Āfrica - como puni√ß√£o por se rebelarem contra o reino portugu√™s

- Ao longo da hist√≥ria do Brasil, outros movimentos tiveram entre suas reivindica√ß√Ķes o protesto contra cobran√ßas de impostos que consideravam abusivas. Em Pernambuco, a Revolu√ß√£o de 1817 e a Revolu√ß√£o Praieira (1845); no Rio Grande do Sul, a Guerra dos Farrapos (1835-1845); a Revolta dos Quebra-Quilos (1874), na prov√≠ncia de Rio Grande (Para√≠ba), s√£o apenas algumas.

* Imagem - Mart√≠rio de Tiradentes, √≥leo sobre tela de Francisco Aur√©lio de Figueiredo e Melo (1854 ó 1916).

O IOF (Imposto sobre Opera√ß√Ķes Financeiras) nasceu como tributo regulat√≥rio na reforma tribut√°ria de 1966, durante a ditadura. O imposto foi consagrado no C√≥digo Tribut√°rio Nacional (CTN) Ė Lei n¬ļ 5.172/1966, e na Constitui√ß√£o de 1967 da Ditadura Militar. O imposto nasceu com fun√ß√£o regulat√≥ria, auxiliando o governo no alcance dos seus objetivos, sendo instrumento importante para as pol√≠ticas monet√°rias e cambial, n√£o objetivando uma fun√ß√£o arrecadadora. O artigo 65 do CTN deixa essa fun√ß√£o expl√≠cita ao afirmar que o "Poder Executivo pode, nas condi√ß√Ķes e nos limites estabelecidos em lei, alterar as al√≠quotas de incid√™ncia do imposto a fim de ajust√°-lo aos objetivos da pol√≠tica monet√°ria". Atrav√©s de uma portaria, o Minist√©rio da Fazenda pode alterar as al√≠quotas de incid√™ncia do imposto em diversos segmentos do mercado financeiro, como derivativos ou cr√©dito pessoal, por exemplo.

Nesses quase 50 anos de exist√™ncia do IOF, o imposto passou por algumas altera√ß√Ķes importantes em termos de al√≠quotas e de utiliza√ß√£o na regula√ß√£o dos fluxos de capitais e das opera√ß√Ķes de c√Ęmbio e de cr√©dito no pa√≠s. Al√©m da incid√™ncia sobre as opera√ß√Ķes relativas a t√≠tulos mobili√°rios e de seguro. A Constitui√ß√£o Federal de 1988 ampliou a incid√™ncia do IOF, ao garantir a tributa√ß√£o das opera√ß√Ķes com ouro, quando este for financeiro ou instrumento cambial. A √ļltima altera√ß√£o importante foi realizada em 2011, instituindo o IOF sobre as opera√ß√Ķes de derivativos, conforme determina a Lei n¬ļ. 12.543, mas que se encontra com a al√≠quota zero desde 2013.

Conv√©m lembrar que as opera√ß√Ķes realizadas no √Ęmbito do sistema financeiro se tornaram mais complexas nos √ļltimos anos com a cria√ß√£o de in√ļmeros produtos financeiros que escapam da regula√ß√£o e tamb√©m da incid√™ncia de tributa√ß√£o do IOF.

Mais história

A partir da crise do capitalismo de meados dos anos 1970, ocorre a busca pela expansão global de mercados, aumentando a concorrência capitalista, acentuando a redução nos preços e, portanto, no valor das mercadorias, obrigando a intensificação da extração da mais valia, que tem certos limites em função da redução do quantitativo de trabalhadores na produção. O baixo retorno dos investimentos produtivos, ou seja, a queda na rentabilidade, leva a uma fuga do capital do setor produtivo para a esfera financeira, agindo de forma especulativa. A especulação financeira ganha novos contornos a partir da metade da década de 1970, com a criação de novos produtos financeiros.

A liberaliza√ß√£o financeira como corol√°rio das pol√≠ticas neoliberais pavimentou o caminho para a acumula√ß√£o da riqueza privada de forma mais r√°pida que em outras √©pocas do capitalismo. Contudo, a riqueza n√£o veio por meio da economia real, ou seja, pela produ√ß√£o de novos bens e servi√ßos, j√° que a taxa de crescimento da produ√ß√£o decresceu sensivelmente a partir de meados dos anos 70. A riqueza foi resultado de uma infla√ß√£o do pre√ßo dos ativos reais (terrenos urbanos e propriedades imobili√°rias) e financeiros (a√ß√Ķes) que cresceram acima da m√©dia dos pre√ßos da economia, o que tornava insustent√°vel esse padr√£o, pois era incompat√≠vel com os fluxos de rendimentos futuros.

As finan√ßas n√£o s√£o neutras, pois influenciam a aloca√ß√£o de poupan√ßa entre esses dois tipos de aplica√ß√£o. Em conjuntura de crescimento end√≥geno, implica o deslocamento da poupan√ßa para aplica√ß√Ķes improdutivas, afetando desfavoravelmente o crescimento econ√īmico.

As transforma√ß√Ķes que v√™m ocorrendo no sistema financeiro internacional t√™m levado os bancos, a partir dos anos 1980, a adotar estrat√©gias que possam garantir formas de acumula√ß√£o de capital num quadro de maior concorr√™ncia no setor banc√°rio. Nesse contexto nascem os novos instrumentos financeiros, como a securitiza√ß√£o das d√≠vidas e os derivativos. Esses produtos ganham agilidade com os avan√ßos tecnol√≥gicos em inform√°tica e telecomunica√ß√Ķes no sistema financeiro. Entre esses novos produtos destaca-se o desenvolvimento do mercado de derivativos, como instrumentos de redu√ß√£o de risco e especula√ß√£o financeira.

O desenvolvimento desses mercados permitiu um enriquecimento privado concentrado principalmente nos operadores do sistema, as grandes corretoras de valores mobili√°rios, n√£o priorizando o investimento produtivo como objetivo de aplica√ß√£o do capital acumulado. Ao mesmo tempo, a vulnerabilidade do sistema financeiro pode levar √† exist√™ncia de risco sist√™mico, ocasionando a reestrutura√ß√£o global das institui√ß√Ķes financeiras, dada a natureza especulativa da atua√ß√£o destas, dos pre√ßos dos ativos financeiros extremamente flex√≠veis e de uma pol√≠tica monet√°ria restrita a taxa de juros. Com isso, o efeito domin√≥ mundial √© de risco permanente em tempos de globaliza√ß√£o financeira.

Existe uma aus√™ncia de regulamenta√ß√£o e supervis√£o por parte do estado dos mercados derivativos, o que refor√ßa o risco sist√™mico, pois os instrumentos derivados est√£o fora dos balan√ßos dos bancos, enquanto a regulamenta√ß√£o preventiva dos bancos centrais √© focada nos balan√ßos das institui√ß√Ķes financeiras. A complexidade dos novos produtos financeiros e a interdepend√™ncia din√Ęmicas que eles t√™m entre si os fazem propagadores do risco global, em contexto de instabilidade macroecon√īmica.

Historicamente, os recursos financeiros centralizados pela d√≠vida sempre foram cativos dos mercados financeiros. Com a nova etapa da acumula√ß√£o financeira, os dividendos tornam-se tamb√©m um mecanismo importante de transfer√™ncia de riqueza e de acumula√ß√£o. A press√£o dos mercados sobre os grupos industriais imp√Ķe novas normas de rentabilidade e exig√™ncias de redu√ß√£o de custos salariais, aumento de produtividade e flexibilidade nas rela√ß√Ķes de trabalho.

A incid√™ncia do IOF sobre os derivativos √© uma t√≠mida iniciativa de regular a especula√ß√£o a partir dos novos instrumentos financeiros. Al√©m disso, a al√≠quota que estava em 1% foi zerada pelo decreto 8.027 de 13/06/2013. √Č necess√°rio ampliar tanto a tributa√ß√£o com as opera√ß√Ķes com derivativos e com Swaps, securitiza√ß√Ķes de todos os tipos, op√ß√Ķes e outras opera√ß√Ķes que passam por fora de alguns balan√ßos de bancos e corretoras.

O fim da CPMF e a arrecadação do IOF a partir de 2007

A participação do IOF nas receitas administradas do país passou de 2,62%, em 1995, para 3,04%, em 2013, segundo dados da Secretaria da Receita Federal do Brasil (SRFB), criada através da Lei 11.457, de 16 de março de 2007. A secretaria é resultante da fusão da Secretaria da Receita Federal com a Secretaria Previdenciária. O percentual inclui as receitas previdenciárias.

Os dados revelam que enquanto as receitas administradas evolu√≠ram de R$ 558,35 bilh√Ķes (1995) para R$ 1 trilh√£o (2013) - um crescimento de 79,55% acima da infla√ß√£o medida pelo IGP-DI - o IOF apresentou um crescimento de 108,38% no mesmo per√≠odo. A principal mudan√ßa da participa√ß√£o do IOF nas receitas administradas ocorreu a partir de 2007, com o fim da CPMF. Naquele ano o IOF representou somente 1,35% das receitas administradas, chegando a 4,76% em 2011 e terminando o ano de 2013 com uma participa√ß√£o de 3,04% e resultado de R$ 30,4 bilh√Ķes.

Este montante representou uma queda de 10,24%, em termos reais, em rela√ß√£o ao ano anterior, explicada pela SRFB pela redu√ß√£o das al√≠quotas do IOF sobre as opera√ß√Ķes de cr√©dito das pessoas f√≠sicas e pela varia√ß√£o negativa de quase 30% na arrecada√ß√£o do imposto sobre opera√ß√Ķes de c√Ęmbio de entrada de moedas.

√Č bom lembrar que o governo zerou em 2013 a al√≠quota do IOF nas opera√ß√Ķes financeiras conhecidas como derivativos. A arrecada√ß√£o do imposto tamb√©m foi influenciada pela redu√ß√£o da al√≠quota de 6% para zero para aplica√ß√Ķes de investidores estrangeiros em renda fixa no Brasil. Essas medidas foram adotadas para conter a deprecia√ß√£o do Real frente ao D√≥lar Ė uma pol√≠tica cambial err√°tica, oscilando de acordo com a conjuntura apenas Ė permitindo maior oferta dessa moeda no mercado dom√©stico, mas que na pr√°tica indicam que o Brasil √© ref√©m da especula√ß√£o financeira internacional.

Chama aten√ß√£o o perfil da arrecada√ß√£o do IOF em 2013, que mostra que 2/3 dela tem origem na tributa√ß√£o das opera√ß√Ķes de cr√©ditos, sendo 34,81% sobre cr√©ditos concedidos a pessoas jur√≠dicas e 31,06%, a pessoas f√≠sicas. Dos mais de R$ 30 bilh√Ķes arrecadados em 2013, 14,98% vieram da tributa√ß√£o sobre opera√ß√Ķes cambiais e 0,57%, das opera√ß√Ķes sobre derivativos. As demais opera√ß√Ķes (incluindo aplica√ß√Ķes financeiras) responderam por 18,59% da arrecada√ß√£o deste imposto no ano de 2013.

J√° em rela√ß√£o ao destino da arrecada√ß√£o do IOF, conv√©m relembrar que no per√≠odo entre a sua cria√ß√£o e o in√≠cio da d√©cada de 1980, era destinada √†s reservas monet√°rias, geridas pelo Conselho Monet√°rio Nacional (CMN). Essas reservas eram usadas pelo Banco Central nas interven√ß√Ķes nos mercados de t√≠tulos e c√Ęmbio, al√©m de poder financiar os disp√™ndios de custeio da institui√ß√£o. Entre 1981 e 1982, 50% da arrecada√ß√£o foram destinados ao Fundo Nacional de Desenvolvimento.

Desde 1983 o IOF n√£o tem destina√ß√£o espec√≠fica e como todo imposto transforma-se em recurso ordin√°rio para livre aplica√ß√£o no Or√ßamento Geral da Uni√£o (OGU). Na realidade, o artigo 167 da Constitui√ß√£o Federal veda a vincula√ß√£o da receita de imposto a √≥rg√£o, fundo ou despesa. Contudo, a pr√≥pria Carta Magna ressalva a reparti√ß√£o do produto da arrecada√ß√£o dos impostos destinada aos fundos de participa√ß√£o dos munic√≠pios e estados (art. 158 e 159), a destina√ß√£o de recursos para as a√ß√Ķes e servi√ßos p√ļblicos de sa√ļde, para manuten√ß√£o e desenvolvimento do ensino e para a realiza√ß√£o de atividades da administra√ß√£o tribut√°ria e a presta√ß√£o de garantias √†s opera√ß√Ķes de cr√©dito por meio de antecipa√ß√£o de receita.

Nesse sentido, existe uma diferen√ßa entre impostos e contribui√ß√Ķes (sociais e econ√īmicas). Os impostos s√£o esp√©cies tribut√°rias cuja obriga√ß√£o tem por fato gerador uma situa√ß√£o independente de qualquer atividade estatal espec√≠fica, relativa ao contribuinte, o qual n√£o recebe contrapresta√ß√£o direta ou imediata pelo pagamento. Portanto, sem vincula√ß√£o. A contribui√ß√£o social √© tributo vinculado a uma atividade estatal que visa atender aos direitos sociais previstos da Constitui√ß√£o, tais como sa√ļde, previd√™ncia e assist√™ncia social e educa√ß√£o. As contribui√ß√Ķes sociais fazem parte do importante arranjo do financiamento das pol√≠ticas sociais, notadamente, no custeio da seguridade social (previd√™ncia social, sa√ļde e assist√™ncia social) e o seguro-desemprego. Comp√Ķem esse arranjo os gastos obrigat√≥rios da Uni√£o, do Distrito Federal, dos estados e dos munic√≠pios com sa√ļde e educa√ß√£o.

A TTF e para que o IOF pode servir?

O IOF pode vir a constituir uma importante fonte de financiamento para fins de solidariedade, compondo um fundo de arrecada√ß√£o de recursos para o desenvolvimento humano e ambiental no Brasil e em outros pa√≠ses menos desenvolvidos. O valor arrecadado neste fundo seria importante para o Brasil enfrentar problemas de enorme relev√Ęncia como a supera√ß√£o da Aids, das desigualdades de g√™nero e os graves problemas ambientais. Al√©m de contribuir com a erradica√ß√£o da pobreza e de promover a justi√ßa social.

O IOF pode, sim, cumprir tanto uma fun√ß√£o regulat√≥ria, como tornar-se um instrumento importante para fins de pol√≠tica econ√īmica, quanto ter uma fun√ß√£o arrecadat√≥ria incidindo fortemente sobre transa√ß√Ķes financeiras, acompanhando o deslocamento que a economia faz neste setor. Mas, para tanto, √© necess√°rio tornar o IOF progressivo sobre todas as opera√ß√Ķes financeiras nas quais incide, de forma a assegurar a justi√ßa tribut√°ria, n√£o devendo existir uma al√≠quota √ļnica (proporcional), pois isso n√£o afetaria a injusta distribui√ß√£o de renda no Brasil.

Torna-se necess√°rio mudar o perfil existente hoje do IOF, que tem a maior parte da sua arrecada√ß√£o advinda da taxa√ß√£o das opera√ß√Ķes de cr√©dito. Neste sentido, deve priorizar a atribui√ß√£o das aplica√ß√Ķes financeiras e de opera√ß√Ķes cambiais que especulem contra a moeda nacional. Urge alargar a base de incid√™ncia do IOF para alcan√ßar todas as modalidades de especula√ß√£o financeira e os demais produtos financeiros (swaps, securitiza√ß√Ķes de todos os tipos, op√ß√Ķes). Al√©m do restabelecimento de al√≠quotas sobre os derivativos. S√≥ assim o IOF poder√° ser um moderno tributo brasileiro regulando o mercado financeiro e contribuindo para a justi√ßa social.

* Adapta√ß√£o do artigo "IOF - o que √© e o que pode ser", publicado na revista "Democracia econ√īmica para o desenvolvimento sustent√°vel", da TTF Brasil.

O dia 1¬ļ de abril √© conhecido como Dia da Mentira. No entanto, nesta sexta-feira, em vez de contar uma lorota, a gente vai listar algumas informa√ß√Ķes verdadeiras, mas dif√≠ceis de acreditar.

* A sonega√ß√£o corresponde a pelo menos 8% do PIB brasileiro e em 2015 totalizou nada menos que R$ 550 bilh√Ķes

* A carga tributária brasileira corresponde a 33,4% do PIB, com impostos incidentes principalmente no consumo (bens e serviços) e na renda. Quase metade da arrecadação de impostos vem do consumo.

* Enquanto isso, a taxa√ß√£o do patrim√īnio representa apenas 1,38% do PIB e menos de 4% da arrecada√ß√£o tribut√°ria. O percentual √© bem inferior a outros pa√≠ses capitalistas, como Canad√° (10%), Jap√£o (10,3%), Coreia (11,8%), Gr√£-Bretanha (11,9%) e Estados Unidos (12,15%)

* Se pensarmos na propriedade rural, o percentual de arrecadação é ainda menor, de 0,01% do PIB.

* 10% das famílias mais pobres do Brasil destinam 32% da renda disponível para pagamento de tributos, enquanto que para os 10% mais ricos o peso dos tributos cai para 21%.

* No Brasil, os mais ricos s√£o um grupo de 71 mil pessoas (0,05% da popula√ß√£o adulta brasileira). Estes brasileiros ganharam nada menos que R$ 4,1 milh√Ķes em 2013 e se beneficiam de isen√ß√Ķes de impostos sobre lucros e dividendos Ė uma de suas principais fontes de renda.

* A tributa√ß√£o das transa√ß√Ķes financeiras √© irris√≥ria e corresponde a apenas 0,77% do PIB do Brasil

* Dois terços da renda dos super-ricos está isenta de qualquer imposto. A proporção é superior a qualquer outra faixa de rendimento e faz com que esses brasileiros paguem menos impostos do que um cidadão de classe média alta.

* Os super-ricos também se beneficiam da baixa tributação sobre ganhos financeiros (entre 15% e 20%). Já os salários dos trabalhadores estão sujeitos a um imposto progressivo, cuja alíquota máxima de 27,5% atinge níveis muito moderados de renda (acima de R$ 4,7 mil, em 2015).

* Em m√©dia, a tributa√ß√£o total do lucro (somando pessoa jur√≠dica e pessoa f√≠sica) chega a 48% nos pa√≠ses da Organiza√ß√£o para a Coopera√ß√£o e Desenvolvimento Econ√īmico (OCDE) - sendo 64% na Fran√ßa; 48% na Alemanha; e 57% nos Estados Unidos. No Brasil, com as isen√ß√Ķes de dividendos e outros benef√≠cios tribut√°rios, a tributa√ß√£o do lucro √© menor que 30%.

* A popula√ß√£o pobre e negra paga proporcionalmente mais impostos no Brasil. Um estudo do Inesc mostra que 53,91% da popula√ß√£o negra est√° at√© o quarto pior n√≠vel de renda; com 65,18% das mulheres negras nesta faixa de rendimentos. Entre a popula√ß√£o branca, 27,3% est√£o nos √ļltimos n√≠veis de renda.

* Em 40 anos, as transa√ß√Ķes no mercado de c√Ęmbio, controladas por alguns grandes bancos, aumentaram 500 vezes, passando de pouco mais de US$ 10 bilh√Ķes no in√≠cio dos anos 1970 para US$ 5,3 trilh√Ķes por dia em 2013.

* Os rendimentos de capital não são submetidos à tabela progressiva do Imposto de Renda, sendo taxados com alíquotas inferiores. Essa medida favorece principalmente os bancos.

* Regular o sistema financeiro é uma forma de combater a sonegação e a evasão de divisas

Precisamos falar mais sobre justiça fiscal!

Fontes: ONU, Inesc, TTF Brasil, Sindicato Nacional dos Procuradores da Fazenda, Quanto Custa o Brasil?

Imagem: Pixabay/Creative Commons CC0

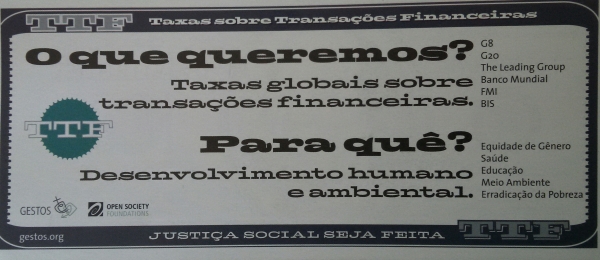

A campanha pelas TTF demanda uma taxa sobre as transações financeiras internacionais Ė mercados de câmbio, ações e derivativos. Com alíquotas menores que 1%, elas incidirão sobre um volume astronômico de recursos pois esses mercados giram trilhões de dólares por dia.

http://www.outraspalavras.net